Der April begann stark, ließ zum Ende hin allerdings wieder ein bisschen nach. In Kombination mit dem starken Euro-Kurs befindet sich mein Depot daher seit Jahresbeginn immer noch leicht im Minus.

So langsam beginnt die Dividendensaison, in meinem Depot sind mit der Münchener Rück auch die ersten deutschen Dividendenzahlungen eingetroffen. Hierbei möchte ich aber, wie schon so oft, betonen, dass es mir nicht unbedingt um die Dividendenzahlungen selbst geht. Ich werte langfristig stabile Dividenden als ein Indiz für gute und solide Unternehmen. Es geht mir nicht darum, ein passives Einkommen aus Dividenden zu erwirtschaften. Aufgrund der steuerlichen Situation macht das in meinen Augen keinen Sinn.

Einen kleinen Fehler muss ich mir selbst bei der Dividende der Bank of Nova Scotia ankreiden. Aufgrund der Quellensteuer werden mir hier über 30% der Dividende als Steuer abgezogen. Aufgrund der kleinen Beträge lohnt das Anfordern einer Rückzahlung leider nicht. Hier muss ich mir noch einmal überlegen wie ich weiter mit diesem Wert vorgehe. Es gibt unter Umständen die Möglichkeit sich von der Steuer befreien zu lassen. Das muss ich allerdings für mich einmal prüfen.

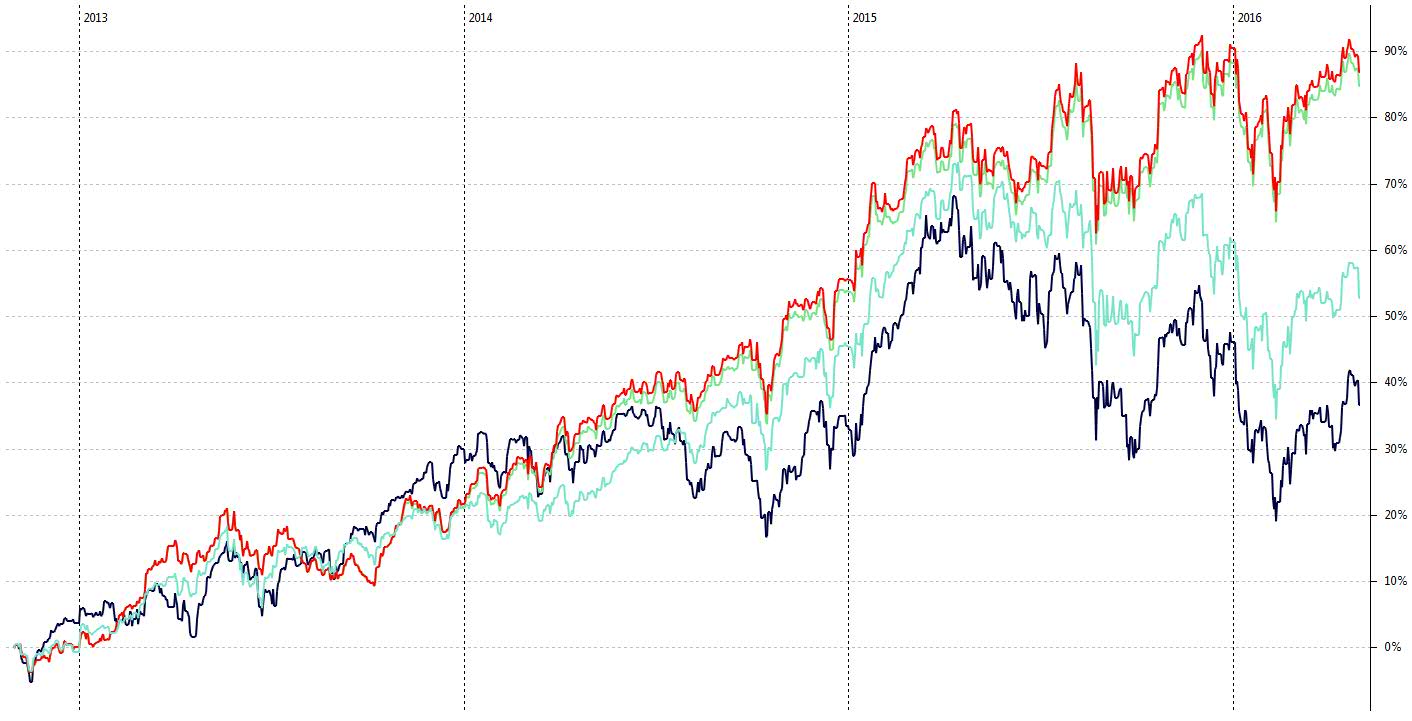

In der Darstellung meiner Performance hat sich ebenfalls ein bisschen was getan. Ganz unten im langfristigen Depotchart ist nun eine zusätzliche Linie eingezeichnet. Die türkise Linie stellt nun einen iShares-ETF auf den MSCI-World zum Vergleich dar. Im Moment sieht es für meine Strategie sehr gut aus. Nach etwa 3,5 Jahren seit Beginn der Dividendenstrategie liegt mein Depot etwa 30% über dem MSCI World. Fairerweise muss man jedoch dazu sagen, dass dieser Vorteil vor allem durch die Bechtle-Aktie geschaffen wurde. Die Performance der letzten Jahre ist herausragend, außerdem hatte ich Glück, dass ich im richtigen Moment den Depotanteil noch einmal erhöht habe.

Spannend wird es in den nächsten Monaten mit der Übernahme von Syngenta. Ich habe meine Aktien erst einmal angedient, mal schauen, wie sich die ganze Geschichte entwickelt. Nach aktuellen Kursen wäre ein kurzfristiger Kurssprung von ca. 20% drin. Aber abwarten, hier kann immer noch viel passieren.

Alles in allem ging es im April für mein Dividenden Depot mit -0,31% leicht nach unten.

Dividenden Aktien auf Allzeithoch (+/- 5 %):

- Bank of Nova Scotia

- Bechtle

- Becton Dickinson

- British American Tobacco

- Johnson & Johnson

- Kellogg

- McDonald’s

Aktuell befindet sich damit 7 (0) von 18 Dividenden Aktien nahe ihrem Allzeithoch seit Aufnahme in das Dividenden Portfolio.

Käufe & Verkäufe im April 2016:

keine Transaktionen im April 2016

Erhaltene Netto-Dividendenzahlungen im April 2016:

- Bank of Nova Scotia (YOC: 0,99%; Rendite: 0,76%)

- Münchener Rück (YOC: 4,00%; Rendite: 3,81%)

- Smartbroker (Ab 0 Euro pro Order handeln)

- Trade Republic (Aktien & ETFs provisionsfrei handeln)

- Consorsbank (20 Euro für deinen ersten Sparplan geschenkt)

- comdirect-Depot (Mein kostenloses Allrounder-Depot)

- DKB-Cash (dauerhaft kostenloses, verzinstes Girokonto)

- Weltsparen (Automatisches Parken der Cash-Reserve)

Performance im April 2016:

DAX: +0,737%

MSCI ACWI: +0,96%

Dividenden Depot: -0,31%

aktueller Cash-Anteil: 0,71%

Performancekennzahlen seit 01.11.2012:

IZF: 19,39%

max. Drawdown: 13,73%

max. Drawdown Duration: 168 Tage

Volatilität: 0,89%

[ratings]

Max meint

Hallo, zu deinem Problem mir der Kanadischen Steuer. Mit dem Formular NR302 kann man die Steuer in Kanada auf 15% reduzieren.

Ich habe das Formular zu meiner Bank geschickt und die haben es weitergeleitet. Einfach mal bei der Bank fragen.

Der Antrag gilt für 3 Jahre, dann muss er neu eingereicht werden.

Grüße

Max

Jan meint

Hallo Max,

vielen Dank für den Hinweis, werde ich mich direkt einmal drum kümmern.

VG

Dietmar meint

Hallo Jan,

in deinem Performancechart sind die grüne und türkise Linie nicht zu unterscheiden.

Vielleicht kannst du eine andere Farbe für eine der zwei Linien wählen.

Es ist immer wieder erstaunlich, welchen positiven Einfluss in Bezug auf Konstanz und Performance die Dividendenklassiker in einem Aktiendepot bieten.

Viele Grüße

Dietmare

Jan meint

Hallo Dietmar,

ich werde es nächsten Monat ändern. Ich hoffe ich denke dran.

Zugpferd sind aber auch Bechtle und der Dollarkurs gewesen.

VG

Stefan meint

Hallo Jan,

deutsche Finanzblogs schießen ja zuletzt wie Pilze aus dem Boden. Doch ich glaube, wir sind die einzigen beiden Jungs, die ihren IZF berechnen und veröffentlichen. Ich halte das ebenso für die beste Methode der Rendite-Berechnung.

Mein IZF ist etwa genauso hoch wie deiner, doch da ich erst seit August investiere, ist mein Wert wenig aussagekräftig.

Es motiviert mich, zu sehen, dass du nach 3,5 Jahren einen solch enorm hohen Wert erzielt hast.

Schöne Grüße, Stefan

Jan meint

Hallo Stefan,

der IZF hat Vor- und Nachteile. Ich denke aber, dass er gerade bei regelmäßigen Ein- und Auszahlungen wohl am aussagekräftigsten ist.

Meine Rendite wird aber zum einen von dem Erfolg der Bechtle-Aktie und zum anderen vom Dollarkurs getrieben.

Wenn sich der Dollarkurs wieder in eine andere Richtung entwickelt, kann das Depot auch langfristig stagnieren.

VG

Jan