Hier findest du den aktuellen Stand meines real geführten Aktien-Depots. Als Broker nutze und empfehle ich für deutsche Aktien das Depot bei der comdirect*. US-Aktien handle ich ab 5$ pro Order bei LYNX*. Meine Anlagestrategie verfolge ich bereits seit dem 01.11.2012.

- Smartbroker (Ab 0 Euro pro Order handeln)

- Trade Republic (Aktien & ETFs provisionsfrei handeln)

- Consorsbank (20 Euro für deinen ersten Sparplan geschenkt)

- comdirect-Depot (Mein kostenloses Allrounder-Depot)

- DKB-Cash (dauerhaft kostenloses, verzinstes Girokonto)

- Weltsparen (Automatisches Parken der Cash-Reserve)

Wichtiger Hinweis: Dieses Portfolio führe ich zwar real, die Darstellung dient jedoch nur zu Informationszwecken. Mein Portfolio stellt keine Handelsempfehlung dar.

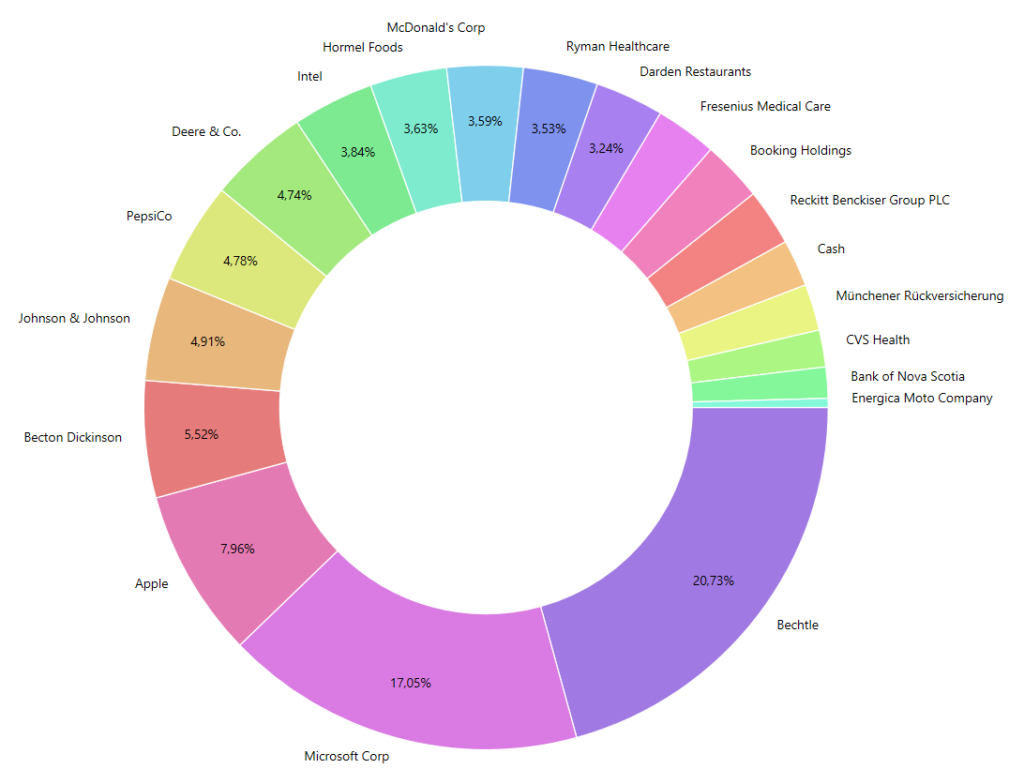

Mein Dividenden Portfolio

Stand: 01.09.2021

| Anteil (%) | Aktie | Kürzel | Kauf (USD) | Akt. Kurs (USD) | G/V (%) |

|---|---|---|---|---|---|

| 20,2 | Upstart | UPST | 113,99 | 226,81 | |

| 15,1 | Datadog* | DDOG | 97,73 | 135,77 | |

| 12,0 | Crowdstrike | CRWD | 170,45 | 269,97 | |

| 12,0 | Cloudflare | NET | 66,44 | 127,32 | |

| 11,0 | Lightspeed | LSPD | 67,62 | 115,15 | |

| 7,9 | FuboTV* | FUBO | 22,65 | 29,57 | |

| 7,4 | ZoomInfo | ZI | 49,78 | 64,96 | |

| 6,5 | Trulieve | TCNNF | 33,24 | 26,60 | |

| 2,9 | Coinbase | COIN | 248,49 | 265,90 | |

| 4,8 | Liquidität | CASH | – | – | – |

Bei allen angegebenen Werten handelt es sich um Brutto-Werte, Abgeltungssteuer und Solidaritätsbeitrag werden erst beim Verkauf berücksichtigt.

Dieses Aktien-Portfolio stellt nur den riskanten Teil meiner Geldanlage dar, um die Volatilität des Gesamtvermögens zu reduzieren halte ich auch weniger riskante Anlagen, die hier nicht dargestellt sind.

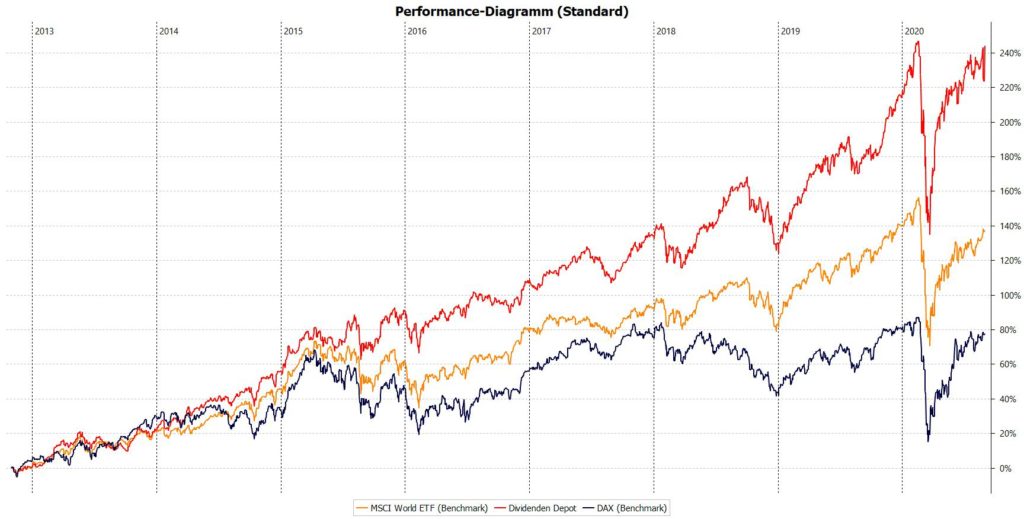

Meine Performance seit 01.11.2012

Weitere interessante Infos zu meinem Portfolio

Du bist noch auf der suche nach einem passenden Broker? Dies ist ein Angebot unseres Partners financeAds.net*:

egghead meint

Cool „Tesco“ habe ich auch aber „Reckitt Benckiser“ und „Teva Pharmaceutical“ kenne ich noch gar nicht.

Jan meint

Na dann schau dir die beiden Unternehmen mal genauer an, ich wette du kennst die dahinterstehenden Produkte. Kleiner Tipp: Einige Untermarken haben sehr einprägsame Werbungen wie ich finde.

Wochenendinvestor meint

Hi Jan!

erstmal großen Dank und Lob, dass du deine Bestände hier veröffentlichst! Hilfreich und inspririerend für die eigenen Anlageideen.

Für mich wäre es noch interessant, zu sehen, wieviel Dividende deine Positionen über die gesamte Laufzeit in deinem Depot bereits ausgeschüttet haben. Vielleicht ist es ja eine Idee, dafür noch eine extra Spalte in deine Übersicht einzufügen.

So könnte man sehen, dass eine +-0 Position eventuell auf die gehaltene Sicht eigentlich eine + 20% Position ist 😉

Beste Grüße

Jan meint

Eine sehr gute Idee, ich werde einmal schauen wie ich das am Besten umsetzen kann. In der Tat ist es so, dass außer K+S alle Positionen wenigstens im grünen Bereich wären. (Wenn ich es richtig im Kopf habe…)

postguru meint

BAT den Basic Materials zuzuordnen, machen eigentlich nur Raucher.

Sektor wäre hier meiner Meinung Personal und Household Goods.

Jan meint

Gut aufgepasst 😉 War ein dummer Copy-Paste-Fehler. Ich habe es soeben geändert.

Marco meint

Hallo,

endlich noch jemand der in Darden Restaurants investiert ist, für mich ein langfristiger „Geheimtipp“ und relativ konjunkturunabhängig.

Sehr schöner Depotaufbau!

Gruß

Marco

Jan meint

Vielen Dank für dein zur Verfügung gestelltes Depot.

Ich habe aus Neugier eine Frage.

Warum veröfentlichst du nicht die Stückzahlen der jeweiligen Aktien die du im Depot hast?

Gruß

Jan meint

Hallo,

ich denke es ist einfach nicht notwendig die genauen Zahlen zu kennen.

VG Jan

Ralph meint

Hallo Jan,

ich sehe, dass du sehr viele ausländische Titel im Depot hast, wie machst du es mit den Quellensteuern, die bei der Ausschütung von ausländischen Dividenden fällig werden?

Gruß Ralph

Jan meint

Hallo Ralph,

bei den US-Aktien fallen zwar 15% Quellensteuer an, das ist aber kein Problem, da diese aufgrund des Doppelbesteuenrgsabkommens mit den USA auf die deutsche Abgeltungssteuer angerechnet werden. Bei britischen Aktien habe ich diese Problematik nicht, da keine Quellensteuer abgezogen wird. Einzig die Aktie von Teva könnte problematisch sein da es sich hier nur um die ADRs handelt. Ich vermute, dass diese behandelt werden wie US-Aktien. Ob aber unterwegs irgendwie ein bisschen Steuern hängen bleiben kann ich nicht sagen.

Ichv erzichte bei meinem Depot komplett auf steuerunfreundliche Länder wie z.B. Frankreich, da langfristig die Kosten und der evtl. Aufwand zu hoch sind.

VG Jan

Matthäus meint

Hi Jan,

ich baue zur Zeit auch an einem Dividendenportfolio (welches steigende Dividenden generieren soll) und frage mich warum du weder im Portfolio noch in der Watchlist den „Dividendenaristokraten“ AT&T führst!? Meiner Meinung nach sollte dieser Wert in solch einem Portfolio nicht fehlen, oder siehst du das anders?

Gruß

Jan meint

Hallo Matthäus,

von den Zahlen her wäre AT&T wahrscheinlich okay. Irgendwie kann ich persönlich nicht so viel mit Telekommunikationsanbietern anfangen. Diese Einstellung ist jedoch vollkommen subjektiv.

VG Jan

Lars meint

Hast du einen Mindestbetrag den du in jeden Titel investierst z.b. 2.000 EUR?

Jan meint

Man muss schauen, was gebührentechnisch Sinn macht.

Viel wichtiger ist in meinen Augen die Fokussierung auf eine begrenzte Anzahl Unternehmen. Ich bin kein Freund von Depots mit >50 Unternehmen welche wertmäßig jeweils >1000 Euro liegen. Der Aufwand steht für mich in keiner Relation zum Ertrag. Mein Ziel sind 15-25 gute Unternehmen.

Martin meint

Hallo Jan,

danke für Deinen Blog. Ich habe ein paar Fragen und würde mich über eine Antwort freuen.

Bzgl. der Auswahlkriterien für die Aktien (Dividendenportfolio):

1. Wie kann ich berechnen „Durchschnittliche Dividendenzahlung der letzten 5 Jahre beträgt maximal 60% des Jahresüberschuss“?

2. Wie kann ich berechnen „Der Kurs liegt nicht höher als der 17,5-fache durchschnittliche Jahresgewinn der vergangenen 3 Jahre“?

Alle anderen Zahlen habe ich soweit ermitteln können.

3. Wie startest Du Deine Auswahl an Aktien, die auf die Watchlist kommen könnten? Hast Du irgendwo eine Suche (auf einer der bekannten Portalen), wo Du anfängst? Ich kann ja jetzt nicht für jede Aktie aus dem DAX usw. alle Zahlen berechnen (das würde meine zur Verfügung stehende Zeit doch arg überschreiten).

Danke im voraus für Deine Antworten.

Beste Grüße,

Martin

Jan meint

Hallo Martin,

zu 1. Ich nehme einfach die Ausschüttungsquote, sprich Dividenden/Aktie geteilt durch Gewinn je Aktie. Hier sollten die letzten Jahre im Durchschnitt unter 60% liegen.

2. Ergebnis je Aktie von 2015,2014,2013 alle aufaddieren und durch drei teilen. Anschließend den aktuellen Kurs durch den Durchschnittswert teilen und du erhältst das KGV.

3. Richtig, ich habe mir einige Aktien rausgesucht die ich interessant finde und warte bis sie sich von ihren Höchstständen verabschiedet haben. Eine erste Auswahl treffe ich meist nach dem KGV und der Dividendenrendite, diese sind auf jeder Online-Plattform dargestellt. Erst wenn das für mich interessant aussieht schaue ich mir die Werte genauer an.

Als Ausgangspunkt dienen zum Beispiel diese beiden Listen:

https://mission-rendite.de/geld-investieren/mit-der-ccc-liste-die-besten-aktien-finden/

https://mission-rendite.de/watchlist/

Ich hoffe ich konnte dir ein bisschen helfen.

Nico meint

Hallo Jan,

ich finde es klasse, wie du es geschafft hast, dein Depot abzubilden ohne dein investiertes Kapital offen legen zu müssen. Im Endeffekt ist an der Börse alles relativ. Jedem ist klar, dass man mit mehr Kapital auch höhere Gewinne einfährst. Mit deinen Performanceübersichten zeigst du uns Lesern, wie Vermögensaufbau funktioniert. Und nur darum geht es! Wie viel du persönlich da rein investiert hast, ist dafür absolut nicht relevant.

Eine Frage zu deiner Grafik: Womit hast du die Performanceübersicht erstellt, die dein Depot mit den verschiedenen Benchmarks vergleicht? Ist das direkt ein Tool von comdirect oder nutzt du dafür ein anderes Programm?

Vielen Dank und weiter so!

Jan meint

Hallo Nico,

vielen Dank für dein Lob.

Ich nutze dafür das kostenlose Programm „Portfolio Performance“.

VG

Nico meint

Hallo Jan,

nutze inzwischen selbst fleißig das Programm. Portfolio Performance ist richtig geil!

Danke für den Tipp =)

Beste Grüße

Sir Budget meint

Hallo Jan,

danke für die Übersicht über dein Dividenden Portfolio. Ich lese derzeit viele Bücher über Dividend Growth Investing und musste leider feststellen, dass man in Deutschland mal wieder sehr eingeschränkt ist. DRIPs also das kostenlose Reinvestieren von Dividenden ist leider bei keinem deutschen Broker möglich. flatex habe ich bisher genutzt, musste aber feststellen, dass bei ausländischen Aktien die Dividenden 1,50 EUR bzw. 5,00 EUR (je nach Umfang) kosten. Also entstehen neben den an sich schon hohen Steuern auch noch Kosten, weil der Broker meint, dass man nicht das Recht auf seine Dividenden hat.

Wie stehst du da mit comdirect? Entstehen da ähnliche Kosten? Mich schreckt etwas die Ordergebühr von 9,90 EUR (nach den ersten 12 Monaten) ab. Ich sehe noch als Alternative DEGIRO, kann hier aber nicht aus Erfahrung berichten.

Vielen Dank schon mal für deine Antwort!

Jan-Christian meint

Hallo Sir,

genau, flatex eignet sich leider nicht für die Dividendenstrategie. Zumindest nicht wenn man auf US-Aktien setzt.

Bei comdirect entstehen keine Kosten für Dividenden. Aber du hast Recht, die Handelsgebühren sind etwas höher.

Ich denke jedoch, dass die paar Euro zu vernachlässigen sind. In der Regel ist der Anlagezeitraum ja recht groß.

Degiro habe ich ebenfalls keine Erfahung bis jetzt gesammelt. Mich schreckt die Wertpapierleihe ein wenig ab.

Für US-Aktien teste ich gerade Lynx.

VG

Jan

Sir Budget meint

Hi Jan,

ja so habe ich mir das auch gedacht. Ich habe daher .comdirect gewählt und kaufe in den nächsten 3-5 Tagen meine ersten Dividend-Stocks von 3 europäischen Unternehmen.

Ich habe noch eine Frage zum US-Markt. Hast du da Probleme mit den Wechselkursen? Derzeit steigt der Euro zum Dollar immer weiter. So wie ich das verstehe, müssten damit meine US-Stocks (trotz guter Performance) nicht so stark steigen oder sogar fallen.

Ein Beispiel: Ich kaufe Aktien heute und mache die Annahme ich erhalte für 1€ auch $1. Im ersten Jahr erhalte ich genau $1 Dividende, also dementsprechend 1€. Im zweiten Jahr steigt der Euro. Ich erhalte zwar $1.50 Dividende, nur leider ist das Verhältnis so, dass $1.50 nur 1€ entspricht. Also erhalte ich 1€. Dann habe ich ja kein Dividend Growth. Auf der anderen Seite werden dadurch die Unternehmen für mich günstiger und gerade in schwachen Phasen ist Dividend Growth Investing ja so stark.

Was sollte ich also machen? Trotzdem im kanadischen, UK- und US-Markt kaufen oder mich auf die Europäer konzentrieren?

Danke im Voraus!

Jan-Christian meint

Hallo,

ich kaufe weltweit und lasse die Wechselkurse außen vor.

Ich argumentiere immer damit, dass wir in weltweit führende Unternehmen investieren.

Nimm einmal McDonalds. Wenn der Euro stärker wird, wird McDonalds für uns günstiger.

McDonalds muss aber die in Deutschland verdienten Euro auch noch in USD umtauschen, hat also in diesem Fall den schlechteren Kurs.

Umgedreht das gleiche Spiel. Dollar wird stärker, MCD wird teurer, die „Marge“ an Verkäufen in Euro steigt.

Ich versuche gut gestreut weltweit zu investieren.

Sir Budget meint

Hi Jan,

super dank dir! Dann werde ich mich demnächst auch mal auf dem US-Markt umsehen.

Tobi P. meint

Hi Jan,

schon lange verfolge ich ja deinen Blog und wir hatten ja auch schon öfter Emailkontakt – danke dafür!

Entweder finde ich es nicht, oder es gibt noch nichts auf deiner Homepage zu der Thematik Vermögenswirksame Leistungen. Meine Sperrfrist läuft aus, ich hatte einen Fond, der mir damals natürlich aufgeschwatzt wurde…denke wird so ziemlich ein Nullsummenspiel – Inflation mal außer acht gelassen 🙁

Nun ich würde das gerne sinnvoll weiterführen eventuell mit einem passivem ETF oder so, hatte den European tempelton growth und bin wie gesagt nicht zufrieden gewesen.

Wir sprechen hier aber auch nur von 20€ im Monat an Sparsumme, da mein Arbeitgeber nur ~7 Euro beisteuert (öffentlicher Dienst), aber verschenken will ich es natürlich auch nicht!

Danke und MFG

Tobi

Uwe Nanninga meint

Hallo Jan, gratuliere… Dein Depot hat sich richtig gut entwickelt. Nur BAT schwächelt, aber gerade davon bin ich schwer überzeugt und gedenke dort recht bald einzusteigen („mal die Brexit-Wehen abwarten“). Habe mich mit dem Unternehmen intensiv beschäftigt. Willst Du dort nachkaufen ? Schöne Grüße. Uwe

Jan-Christian meint

Hallo Uwe,

vielen Dank. BAT habe ich gerade vor zwei oder drei Wochen nachgelegt.

Hier ist sicherlich ein bisschen Vorsicht geboten aber ich sehe in der Aktie eine Menge Potential.

Ich vermute, dass es nach dem Brexit langsam wieder nach oben gehen wird.

VG

Nadja Glende meint

Hallo Jan,

ich habe mich nun durch die Kommentare gelesen und gebe zu, ich weiß noch nicht, wovon geredet wird. Doch ich möchte nun, nach einer Fehlentscheidung für eine damalige Spareinlage in eine Lebensversicherung, mein Geld so anlegen, dass es für mich „arbeitet“. Meine Fragen:

Ich fange bei Null an und möchte mich gerne in die Materie einlesen. Ich bin Pädagogin und komme nicht aus der Wirtschaft oder Ähnlichem! Ich habe eine kaufmännische Ausbildung gemacht, die liegt lange zurück. – Wie fange ich am Besten an? Wo kann ich mich einlesen, als Anfängerin, ohne in der Fachsprache zu verzweifeln? Für Deine Hilfe danke ich Dir schon jetzt. Viele Grüße Nadja

Mr.FinanzMinimalist meint

Hallo Jan-Christian,

finde es gut, dass du dein Depot offenlegst.

Dennis meint

Hallo Jan,

sehr gut, dass du dein Depot offen legst und hierbei wirklich eines vorweisen kannst, dass nicht nur ein Jahr existiert. Wie gehst du aktuell mit der Krise um? Hast du kürzlich ge- oder verkauft? Oder lässt du dein Depot einfach liegen?

Viele Grüße

Jan-Christian meint

Hallo Dennis,

danke dir. Ich bin aktuell relativ vorsichtig. Mittelfristig plane ich schon, nachzukaufen, kurzfristig kann es aber sogar passieren, dass ich den einen oder anderen Wert noch rausschmeiße.

VG

Uwe meint

Hallo Jan-Christian,

ein sehr ausgewogenes Depot … Kompliment …

Schöne Grüße

Uwe

Anton meint

Hallo Jan,

Spitzenarbeit die du hier leistest, vielen Dank dafür!

Ich habe auf Grundlage deiner Infos, sowie einiger weiterer Quellen, u.a. natürlich die CCC Liste auch mit einem Dividenden-Wachstum-Portfolio begonnen.

Folgende Fragen habe ich:

1. Wie setzt du konkret die Dokumentation deines Portfolios in Portfolio Performance um?

Trägst du z.B. alle Dividendenauszahlungen (vor oder nach Steuer) händisch ein?

Ein Video oder Blogartikel dazu wäre großartig 🙂

2. Wie gehst du bei der Bewertung von Aktien bzw. beim nächsten Kauf genau vor? Die vielen Bewertungskriterien habe ich nach längerer Recherche auch alle kapiert. Hast du eine Art Rating mit dem die einzelnen Faktoren vielleicht gewichtet werden können?

3. Was hältst du davon, als einen Faktor auch die Kreditwürdigkeit laut der großen Rating Argenturen mit einzubeziehen?

Vielen dank schonmal und beste Grüße

Anton

Jan-Christian meint

Hallo Anton,

vielen Dank für das Lob.

Ich gehe die Punkte einfach mal der Reihe nach durch:

1. Tatsächlich gebe ich alle Dividenden händisch ein und tue das (etwas unsauber) nach Steuern.

Es gibt auch die Möglichkeit, quasi den Kontoauszug zu importieren und dann liest PP das aus. Habe ich allerdings noch nie ausprobiert.

Ich werde dazu definitiv noch einmal ein Video machen, das haben jetzt wirklich schon einige gefordert 😉

2. Früher hatte ich einen x Punkte Plan, da mussten (ich weiß es nicht mehr genau) 8 von 10 Kriterien erfüllt sein und mindestens 1 je Kategorie (also nicht, dass z.B. alle Schuldenregeln gerissen werden).

Aktuell bin ich gerade dabei meine Strategie ein bisschen umzustellen und arbeite an einer neuen Checkliste. Durch die Krise ist mir bewusst geworden, dass ich einige Unternehmen im Portfolio habe, die ich so nicht noch einmal kaufen würde. Ich werde in Zukunft einen größeren Fokus auf das Geschäftsmodell und das Management legen und weniger auf die Zahlen. (Ein paar schaue ich natürlich trotzdem an.)

3. Sicherlich nicht verkehrt. Ich schaue gerne in die Bilanzen und rechne mir dann selbst die Werte aus. Das kann man sich aber sicherlich leichter machen und auch die Ratings nehmen. Für einige Unternehmen gibt es aber keine Ratings, da muss man dann eine Alternative in der Tasche haben.

VG 🙂

Georg meint

Hallo Jan,

schön, dass du hier so offen über deine Aktienanlage schreibst. Ich möchte jedoch anmerken, dass der Vergleich deines Dividendendepots mit dem MSCI World und dem DAX in der Grafik nicht richtig ist. Für Unwissende könnte das Missverständlich sein.

viele Grüße

Georg

Jan-Christian meint

Hallo Georg,

was stimmt denn an der Grafik nicht?

VG

Christian meint

Ich sehe du hast ebenfalls Intel ins Depot aufgenommen. Hab auch Intel gekauft.

Das wird entweder das 2. IBM oder wie ich hoffe ein sehr günstiger Kauf eines Top Unternehmens. 😀

Jan-Christian meint

Genau so sehe ich es auch 😉 Ich halte aber die Wahrscheinlichtkeit für den zweiten Fall für größer. Ob wir richtig liegen… We will see 😉