In den letzten Wochen habe ich viel darüber geschrieben, was überhaupt Fonds sind, warum du passiv investieren solltest und was du bei der Auswahl deiner ETFs beachten musst. Heute möchte ich dir das sogenannte „ETF-Weltportfolio“ vorstellen. Geprägt wurde dieser Name durch Gerd Kommer und sein wirklich empfehlenswertes Buch: „Souverän investieren mit Indexfonds und ETFs*“. Dies ist Artikel Nummer 10 in meiner Serie: Dein persönlicher Finanzplan in 11 Schritten.

Inhalt

Die Grundidee des ETF-Weltportfolio

Das ETF-Weltportfolio stellt eine einfache Möglichkeit für Privatanleger dar, um Geld sinnvoll und kontrolliert an der Börse zu investieren. Es beruht auf der Annahme, dass die Aktienmärkte derart effizient sind, dass es Anlegern nicht möglich ist, durch eine gezielte Auswahl von Aktien eine Rendite über dem Durchschnitt zu erwirtschaften. Stattdessen ist es das Ziel, die weltweiten Aktienmärkte mehr oder weniger genau in einem Depot abzubilden, um langfristig von der Durchschnittsrendite der Märkte (je nach Quelle ca. 6% bis 10% p.a.) zu profitieren. Investiert wird dabei in ein weltweites Portfolio aus Aktien, ggf. ergänzt um Immobilien und Rohstoffe. Bei der Strategie handelt es sich um einen reinen Buy-and-Hold-Ansatz.

Die Vorteile für den Privatanleger

Zum einen werden die Gebühren niedrig gehalten. Sowohl auf der Ebene der Transaktionskosten werden wenige Gebühren produziert, als auch auf der Ebene der Management- und Verwaltungskosten sind ETFs aktiven Fonds in der Regel überlegen. Bei vielen Brokern, wie z.B. der comdirect* können Privatanleger ausgewählte ETFs sogar kostenlos besparen.

Zum anderen hält sich der Zeitaufwand in Grenzen. Das Einrichten des Depots inklusive der Auswahl geeigneter ETFs dauert etwa zwei bis drei Stunden. Im Anschluss ist nur noch ein jährliches Rebalancing nötig. Aber auch dieser Aufwand ist innerhalb einer Stunde abgehandelt. Du hast somit genug Zeit, dich um die wirklich wichtigen Dinge zu kümmern.

Aufbau des ETF-Weltportfolios

Der Aufbau des Weltportfolios ist einfach gehalten. Im ersten Schritt erfolgt auf jeden Fall eine Einordnung der eigenen Risikotoleranz und -tragfähigkeit. Erst im zweiten Schritt erfolgt der Erwerb passender Produkte.

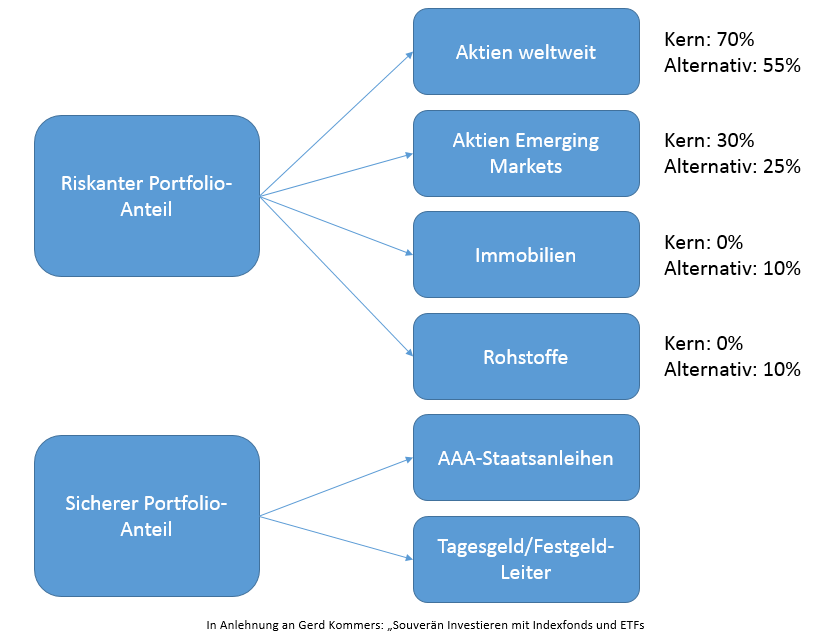

Wir unterscheiden grundsätzlich zwischen einem „sicheren“ und einem „riskanten“ Anteil im Portfolio. Der riskante Anteil ist dabei für die Performance notwendig, der sichere Anteil stabilisiert die Gesamtschwankungen des Depots. Bei dem hier dargestellten Weltportfolio handelt es sich um eine kleine Vereinfachung für mittlere und kleinere Vermögen. Ich unterscheide zwischen zwei Möglichkeiten, einem Kern-Portfolio und einem alternativen Portfolio. Im Alternativ-Portfolio sind die beiden Asset-Klassen Immobilien (REITs) und Rohstoffe ergänzt. Der Erweiterung ist nicht ganz unumstritten. Es kommt auf die Studie an, ob ein Mehrwert nachgewiesen werden kann oder nicht. Ich möchte die Möglichkeit an dieser Stelle aber mit aufzeigen.

- Smartbroker (Ab 0 Euro pro Order handeln)

- Trade Republic (Aktien & ETFs provisionsfrei handeln)

- Consorsbank (20 Euro für deinen ersten Sparplan geschenkt)

- comdirect-Depot (Mein kostenloses Allrounder-Depot)

- DKB-Cash (dauerhaft kostenloses, verzinstes Girokonto)

- Weltsparen (Automatisches Parken der Cash-Reserve)

Schritt 1 – Definiere dein Risiko

Beginnen wir links in der Grafik. Jeder Mensch ist anders, sowohl von den finanziellen Voraussetzungen (Risikotragfähigkeit), als auch vom persönlichen Sicherheitsbedürfnis (Risikotoleranz).

Wer sein Geld am Aktienmarkt investiert, sollte sich darüber im Klaren sein, dass immer wieder Schwankungen von 50% und mehr im riskanten Anteil des Portfolios auftreten können. Es ist also wichtig, dies bei der eigenen Portfolio-Zusammenstellung zu berücksichtigen.

Wie viel Geld bist du also bereit zu verlieren? Nimm diesen Absolut-Betrag, multipliziere ihn mit 2 und du hast den Anteil deines Depots der auf riskante Assets aufgeteilt werden kann. Der Rest deines Geldes wird sicher angelegt.

Beispiel: Angenommen du hast ein Vermögen von 30.000 Euro und kannst eine maximale Schwankung von 5.000 Euro ertragen. Das bedeutet, dass dein riskanter Portfolio-Anteil bei 10.000 Euro liegen sollte. Sicher angelegt wird demnach ein Betrag von 20.000 Euro.

Schritt 2 – Investiere den riskanten Teil in ETFs

Wie in der Grafik bereits dargestellt investieren wir den riskanten Anteil unseres Depots in ETFs. Es ist dabei deine Entscheidung, ob du dich auf das „Kern-Portfolio“ verlässt oder es um die beiden Alternativen: Immobilien und Rohstoffe erweiterst. Du hast also die folgenden Möglichkeiten, die prozentualen Angaben beziehen sich nur auf den riskanten Anteil:

Kern-Portfolio

Aktien weltweit (z.B. MSCI World) – 70%

Aktien Schwellenländer (z.B. MSCI Emerging Markets) – 30%

Alternativ-Portfolio

Aktien weltweit (z.B. MSCI World) – 55%

Aktien Schwellenländer (z.B. MSCI Emerging Markets) – 25%

Immobilien (z.B. REITs) – 10%

Rohstoffe – 10%

Hier findest du eine gute Übersicht, um die für dich passenden ETFs auszuwählen.

Schritt 3 – Lege dein Geld sicher an

Sicher, sicher ist so ein Wort. Eine komplette „Sicherheit“ gibt es natürlich nie. Die Idee ist aber, das übrige Geld nur mit minimalen Wertschwankungen anzulegen. Ursprünglich wurden dafür AAA-Staatsanleihen vorgesehen. Da diese allerdings in Zeiten niedrigster Zinsen Gefahr laufen, eine negative Rendite abzuwerfen, stellt Tagesgeld eine attraktive Alternative dar.

Als Privatanleger haben wir das Glück, dass uns die Anlagemöglichkeit „Tagesgeld“ zur Verfügung steht. Institutionelle Anleger haben diese Möglichkeit nicht und müssen dementsprechend in Staatsanleihen mit hoher Bonität investieren.

Die einzige Alternative zu Tagesgeld sehe ich momentan in einer Festgeld-Leiter, also verschiedener Festgeld-/Sparbrief-Angebote die über 1,2,3,.. Jahre regelmäßig auslaufen und neu angelegt werden. Diese Vorgehensweise vermischt die beiden Punkte Liquidität und den minimalen Renditeaufschlag bei länger laufenden Festgeld-Angeboten.

Und jetzt schießen wir uns selbst ins Bein!

Fertig, so einfach ist das ETF-Weltportfolio aufgebaut. Was meinst du wie hoch der Aufwand ist? In zwei bis drei Stunden ist das Depot eingerichtet. Wenn du Anfänger bist, weiß ich was du jetzt denkst: Du bist enttäuscht, dass es so einfach sein soll. Glaub mir, du brauchst nicht viel mehr. Leider neigen wir dazu, alles ein bisschen komplizierter machen zu wollen, als es eigentlich sein müsste. Zwei/Vier ETFs ausgewählt und das Ding ist durch.

Als ich vor vielen Jahren angefangen habe, mich mit der Börse zu beschäftigen wollte ich auch alles kompliziert machen. Wenn ich viel handele, verdiene ich mehr Geld. Dachte ich… Es gab viele mahnende Worte, so wie meine hier. Doch ich habe sie alle ignoriert und dachte, dass ich es besser wüsste. Natürlich war dem nicht so und ich bin irgendwann zu einer sehr passiven Anlagestrategie zurückgekehrt.

Das Gegenteil ist aber der Fall. Als Privatanlegern haben wir nahezu keine Chance den Markt zu schlagen. Weshalb also Zeit damit verschwenden? Glaub mir, keep it small and simple!

[ratings]

Ralf meint

Hallo Jan,

der Beitrag ist wirklich sehr gut geschrieben und du triffst den Nagel auf den Kopf. Es ist einfach eine einfache Anleitung, genau sowas braucht man.

Die Beispiele gefallen mir sehr gut.

Ein Super Artikel, mach weiter so.

Jan meint

Danke sehr.

Julia (Finanzblogleserin) meint

Hallo,

super Artikel, auch der Schluss mit deinen eigenen Erfahrungen gefällt mir gut.

Jan meint

Danke dir

Finanzielle Freiheit meint

Hallo Jan,

Du nennst es „Weltportfolio“ letztlich ist es ohnedies die Asset Allocation, die jeder für sich definieren muss.

Nach welchen Kriterien hast Du die Gewichtung der einzelnen Asset Klassen vorgenommen? Faktoren wie Investitionszeitraum, Ertragserwartung, Risikotoleranz (was ist damit übrigens genau gemeint?) müssten ja auch einberechnet werden.

Schau Dir auch mal folgenden Aritkel zum Thema an, da sind Gedanken in eine ähnliche Richtung enthalten: https://meinefinanziellefreiheit.com/2016/10/06/welche-investments-soll-ich-taetigen-fuenf-goldene-regeln-fuer-die-richtige-asset-allocation/

Viele Grüße,

FF

Jan meint

Hallo,

das Weltportfolio stellt ein Brot und Butter Portfolio für kleinere und mittelere Vermögen dar. Mehr ist in meinen Augen einfach nicht notwendig. Zwei ETFs, vielleicht vier. Das wars…

Die Gewichtung richtet sich etwa nach dem BIP, aber auch hier kann man Dinge komplizierter machen als sie sind.

Risikotoleranz ist das Risiko welches wir von der Psyche her akzeptieren können, ohne dumme Entscheidungen zu treffen. Risikotragfähigkeit, ist das Risiko welches wir auf uns nehmen können, ohne bei objektiver Betrachtung in Schwierigkeiten zu kommen. Ich finde diese Altersformeln nicht sehr sinnvoll, es gibt viele andere Faktoren die ebenfalls berücksichtigt werden müssen.

Man sollte auf keinen Fall sein Vermögen unterschätzen. Wer 500k in Aktien anlegt, läuft Gefahr innerhalb weniger Monate 250k zu verlieren. Das ist eine ganze Menge, auch wenn relativ gesehen alles passt, müssen die absoluten Zahlen ebenfalls berücksichtigt werden.

Thomas Maier meint

Hallo,

interessanter Artikel. Aber 2-3 Stunden?? Ich arbeite wirklich nun schon einige Tage daran für die verschiedenen Bereiche den passenden Index zu finden, und dazu wiederrum den passenden ETF. Leider ist die Suche finde ich extrem aufwändig: Sparplanfähig, Reproduktion synthetisch oder physisch, Value/Dividende?, TER, Domizil, Steuerliche Behandlung, Volumen des Fonds usw. – Wenn man diese Faktoren außer acht lässt, dann denke ich sind 2-3 Stunden tatsächlich möglich… Oder wie sind die Erfahrungen der anderen?

Jan meint

Hallo Thomas,

man läuft schnell Gefahr, aus allem eine Wissenschaft zu machen. Du nennst viele Punkte die es zu beachten gilt. Trotzdem muss irgendwann eine Entscheidung getroffen werden. Den perfekten ETF gibt es nicht. 0,29 oder 0,27 Prozent TER sind volkommen egal, etc. Es sind eine Hand voll Parameter zu beachten, welche die in Frage kommenden ETFs eingrenzen.

Julia meint

Ich stimme dir in vielen Aussagen zu, auch von deinen anderen Blogbeiträgen!

Vielen Dank übrigens für diese Inspirationen und den Tritt in den Hintern, endlich anzufangen. 😉

Und letzteres ist wirklich der springende Punkt.

Anfangen – und zwar genau nach dem Motto: keep it simple.

Sobald man angefangen hat, hat man nämlich (normalerweise) auch immer das kleine Männchen auf der Schulter, dass einem sagt „Jetzt belies dich mal weiter, lerne dazu und optimiere dann!“. Dann hat man nämlich ein größeres Interesse an der Thematik, weil man nichts falsch machen will/nichts verlieren mag. Wenn man alles hinauszögert und sich zuerst beliest und versucht alles zu verstehen, bevor man überhaupt etwas angefangen hat, verliert man nur Zeit und in diesem Falle Geld.

Wie heißt es so schön? Learning by doing! 🙂

Fehler macht jeder, auch wenn man so einen hilfreichen Blog an der Seite hat wie deinen. Aber auch aus diesen lernt man.

In diesem Sinne führe ich mal einen simplen aber aussagekräftigen Sportartikelherstellerslogan an: Just do it!

lg

Jan meint

Hallo Julia,

es freut mich wirklich, dass ich dich ein wenige motivieren konnte! Das ist das Ziel welches ich mir mit diesem Blog gesetzt habe.

Mach weiter so, mit dieser Einstellun kommt der Erfolg von ganz allein.

VG

Michael meint

Denke, dass richtig passiv investieren nur über Marktkapitalisierung weltweit geht (Large & Small Caps). Dafür reicht ein ETF, der den MSCI ACWI oder den FTSE All-World abbildet und fertig. Ein Mix aus verschiedenen Indexe, bsp. MSCI World und MSCI Emerging Markets ist in meinen Augen bereits aktives investieren, da für diese Anlageklasse bereits eine Auswahl gemacht wurde.

Jan-Christian meint

Hallo Michael,

ja und nein. Die vorgeschlagene Auswahl orientiert sich ja an der Marktkapitalisierung. Beim MSCI ACWI sind die Emerging Markets ja bereits mit drin. Beim „normalen“ MSCI noch nicht.

Peter Filaraw meint

Grundsätzlich bespare ich auch eine Art Weltportfolio mit ETFs, ähnlich wie Gerd Kommer es vorschlägt: https://etfs24.de/etf-strategie-gerd-kommer/

Einfach 70% MSCI World, wobei ich hier einen Faktor mit drin haben will, nämlich den MSCI World Minimum Volatility. Der hat in den letzten Jahrzehnten den normalen MSCI WORLD outperformt bei geringerer Schwankung. Ansonsten noch für 30% einen ETF auf den MSCI Emerging Markets.